Vous avez un Projet ?

La digitalisation et les nouvelles technologies ont radicalement modifié l’activité et l’environnement de l’assurance. Le foisonnement de ces technologies invite les assurances à redoubler d’efforts quant à leur offre digitale afin de renforcer leur activité traditionnelle et diversifier leur offre de produits. Cette orientation stratégique est un impératif pour répondre aux besoins et exigences d’une clientèle dont les habitudes financières sont entrain de muter et le comportement a profondément changé depuis l’avènement de la révolution digitale.

A cet effet, la question de l’approche gagnante pour concilier le monde de l’assurance et celui de la transformation digitale et plus spécialement l’intelligence artificielle mérite amplement d’être posée et a été le sujet principal du webinaire organisé par Hydatis le mardi 06 avril 2021 sous format table ronde et qui a rassemblé des experts des deux domaines sous le thème « L’intelligence artificielle au service des assurances tunisiennes ».

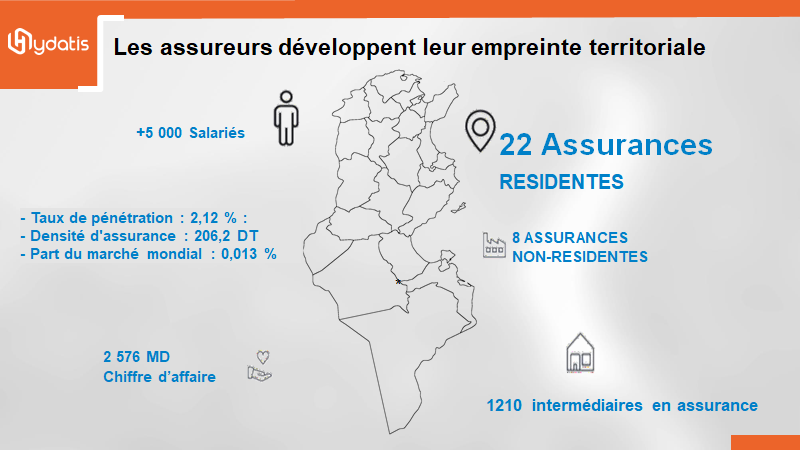

« Nous sommes sur un petit marché avec des acteurs historiques qui ont choisi de développer leur empreinte territoriale. »

Le marché de l’assurance a poursuivi sa croissance avec un total des primes émises en augmentation de 7,2 % en 2018 (contre 7,8 % l’année auparavant et 12,5 % en 2017) pour s’établir à 2.414,3 Millions de dinars (824 millions USD) en 2019. Par ailleurs, les résultats restent inférieurs aux attentes malgré cette croissance soutenue d’année en année, vu que le taux de pénétration du secteur d’assurance reste relativement faible de l’ordre de 2,1% contre un taux mondial dépassant 7,2 %, d’où l’énorme potentiel de croissance dont regorge le pays. De même, le niveau de la densité de l’assurance (prime moyenne par habitant) qui est de l’ordre de 206 dinars (70 millions USD), reste très faible comparé à la moyenne mondiale qui est de l’ordre de 2397 dinars en 2019 et même par rapport à d’autres pays émergents.

« La Tunisie regorge de talents inexploités »

Un pays de paradoxe, reconnu pays africain le plus innovant occupant la première place pour la qualité de son environnement entrepreneurial et disposant de la meilleure connexion internet mobile du continent africain.

En chiffre, la Tunisie regorge de talents inexploités. Le pays dispose de nombreux atouts pour être un hub technologique régional, les TIC représentent 7,2 % du PIB autant que le tourisme, 7,5 % de taux de croissance, 100 000 emplois (création de 7 500 postes/an), 1 200 entreprises TIC implantées, il produit environ 10 000 ingénieurs par an pour une population de 11,6 millions, soit autant que la France proportionnellement, pour une population de 67 millions qui forme environ 32 000 ingénieurs par an. C’est un des écosystèmes start-up africains les plus actifs, intéressant dans sa diversité et son approche.

« L’IA : la clé de la transformation dans le secteur de l’assurance »

l’IA a longtemps été mal comprise et considérée comme une simple tendance, l’IA gagne rapidement du terrain dans le secteur. Les compagnies d’assurance commencent à comprendre comment cette technologie peut optimiser leur activité. Elles évaluent les aspects qui seront les plus impactés et mettent en œuvre des stratégies pour générer une véritable valeur ajoutée.

Aujourd’hui, la transformation numérique et la modernisation suscitent un fort intérêt chez les compagnies d’assurance. Les plus ambitieuses commencent d’ailleurs à créer des départements dédiés, pilotés par des directeurs de l’innovation ou responsables de la transformation numérique, fonctions quasiment inexistantes il y a cinq ans. L’IA n’est plus dans la phase d’expérimentation, c’est un impératif stratégique pour créer de nouvelles opportunités commerciales.

L’impact de l’IA dans le secteur de l’assurance commence à se faire ressentir. Les premières tentatives ayant été concluantes, une adoption plus généralisée est à attendre. Dans un contexte de transformation totale du secteur, les assureurs apprennent à identifier les projets d’IA les plus avantageux pour le bien de leurs compagnies et leurs clients.

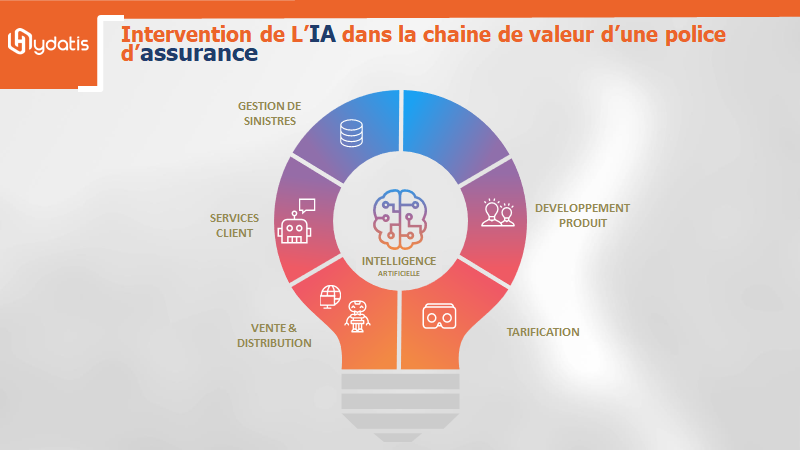

« Fraudes, tarification et déclarations de sinistres : les prémices seulement »

La détection de fraudes, la tarification et l’automatisation des dossiers qui sont trois exemples de domaines naturellement propices à l’IA. Mais l’IA peut être utilisée de nombreuses autres façons pour aider les compagnies d’assurance à gérer le cycle de vie global des polices (souscription, renouvellement des polices, prospection, traitement des déclarations de sinistres) et leur permettre ainsi de mieux connaître leurs clients et de prendre de meilleures décisions concernant les dossiers en cours.

Une demande d’indemnisation peut-elle être rejetée, même si elle est légitime, sous prétexte que l’assuré a déformé des informations essentielles au moment de la déclaration ? L’assureur doit-il refuser de renouveler la police ? Ou est-il plus avantageux de la renouveler à un tarif majoré ? À l’inverse, l’assuré est-il un client précieux et potentiellement un candidat idéal pour de nouveaux produits ou services et doit-on lui proposer des tarifs préférentiels ou simplement lui signifier son statut de VIP ? Ces décisions ne peuvent être optimales que lorsque toutes les informations sont rassemblées, et que les liens et les corrélations entre les données sont explorés en détail. C’est là que repose précisément la puissance de l’IA.

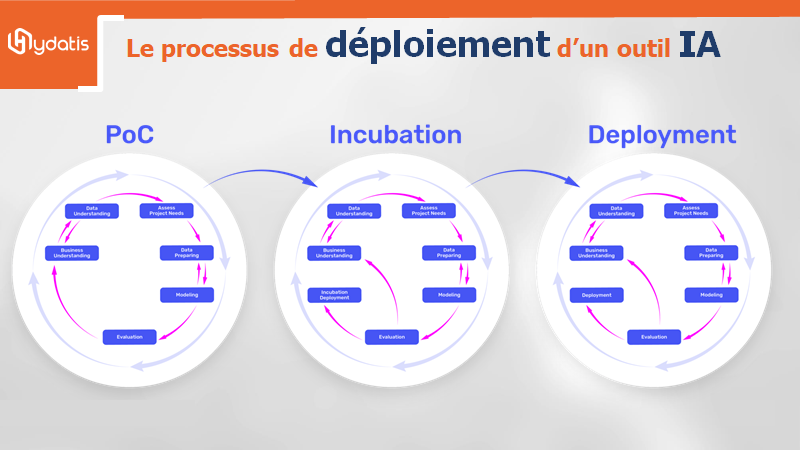

« Le processus de déploiement d’un outil IA »

À l’initialisation d’un projet d’IA, il convient de réaliser une étude de faisabilité afin de jauger la pertinence de l’expérimentation (ROI, valeur stratégique, disponibilité et qualité des données et des ressources, processus métier touchés, impacts SI à prendre en compte, etc.).

Les équipes métiers doivent être impliquées dès cette phase. Il est en effet essentiel d’expliciter les usages potentiels, les enjeux et bien sûr, les limites des technologies d’IA afin de maximiser la compréhension par tous et favoriser la collaboration. La présentation de cas concrets permet de rentrer rapidement dans une réflexion pragmatique.

Le challenging de l’apport de l’IA sur le processus envisagé est un facteur crucial de création de valeur, car il permet de confronter la routine à ce qui peut être fait par apport d’expertise externe.

Après une première étape axée sur la définition de l’objectif, des processus métiers touchés et de la technologie à utiliser, cette étape permet d’identifier les données nécessaires (sociodémographiques, techniques, comportementales, etc.) et de les collecter pour construire les modèles de variables appropriés.

Les données nécessaires à cette phase d’exploration peuvent être diverses (source, format, etc.), et il sera important de disposer d’une qualité et d’un volume de données suffisants.

Les démarches les plus structurées passent par le déploiement de solutions de data science pour le nettoyage et le formatage des données, et sont pilotées par un Data Quality Manager.

L’incubation consiste à déployer le modèle statistique entrainé sur des nouvelles données afin d’accomplir la tâche spécifique pour laquelle il a été conçu (ex. prédiction ou détection des cas de fraude). Le périmètre de données est alors bien réel mais circonscrit afin de valider le Proof of Concept (POC). Cette phase de test permet d’obtenir les premières mesures d’impacts financiers réelles et d’identifier plus précisément les évolutions IT et métiers à prévoir pour l’industrialisation du modèle.

Si l’incubation s’avère concluante, le modèle est pris en charge par le métier et intégré aux processus. À ce stade, les activités métiers et les systèmes IT sont adaptés pour alimenter le modèle data science au quotidien et des processus de back testing sont mis en place dans une logique de contrôle et d’amélioration continue.

De manière globale, l’intégration d’une technologie d’IA dans une entreprise nécessite d’impliquer de nombreuses parties prenantes pour concevoir, paramétrer, connecter et back tester les modèles : techniciens (DataScientist et architectes SI), pilotes de projet, experts fonctionnels, utilisateurs finaux, etc. Afin de s’assurer de la réussite de ces projets, si toutes les compétences ne sont pas disponibles en interne, il conviendra d’avoir recours à un accompagnement adapté.

Il est primordial de prendre le temps nécessaire lors des étapes préliminaires (Exploration et Apprentissage) pour identifier les processus impactés par les modèles d’Intelligence Artificielle, de repenser les processus cibles “hybrides”, et de construire les démarches d’accompagnement au changement adaptées (acculturation des collaborateurs, formations, évolution des procédures et des interfaces des outils, etc.).

« Digitarif : la conciliation entre les mondes de l’intelligence artificielle et de l’actuariat »

La nouvelle plateforme de Hydatis « Digitarif » couvre tout le processus de tarification de l’assurance et estime la seule solution du marché conciliant les mondes de l’intelligence artificielle et de l’Actuariat .

Digitarif est dédié à la fois aux gestionnaires de tarification et aux actuaires dans les départements de l’assurance. Il automatise et améliore toutes les phases du processus de tarification de l’assurance :

Prétraitement des données – recueille les données des sinistres, les quotas et les données externes et effectue toutes les transformations de données requises telles que la suppression des valeurs manquantes, l’encodage des données catégorielles ou la mise à l’échelle de manière optimale.

Modélisation des risques – détecte automatiquement les interactions importantes et sélectionne des modèles de tarification équitables avec des techniques actuarielles traditionnelles telles que les GLM standard, les GLM boostés par l’IA ou les modèles d’apprentissage automatique actuariels interprétables.

Optimisation de la tarification – sélectionne une stratégie de tarification optimale en combinant les résultats de la modélisation des risques et de la conversion pour améliorer le résultat technique et minimiser la sélection négative.

Déploiement et surveillance de modèles – enregistrez votre projet ou déployez les meilleurs modèles à des fins de production.

La modélisation de la tarification standard implique l’ajustement manuel des modèles GLM pour détecter les non-linéarités et capturer toutes les tendances dans les données de politique. Ce processus fastidieux, consommateur de ressources et sujet aux erreurs peut être automatisé par les nouvelles méthodes proposées par le module de tarification d’assurance de la plateforme Digitarif.

Les GLM boostés par l’IA permettent à vos actuaires de passer moins de temps sur l’analyse des interactions des fonctionnalités ainsi que sur les procédures de lissage des coefficients. Les modèles d’apprentissage automatique sophistiqués sont des boîtes noires – pour résoudre ce problème, nous proposons des GBM interprétables et des réseaux de neurones compréhensibles grâce à des algorithmes d’IA explicables dédiés aux processus actuariels.